Polizza auto: tutto quello che c’è da sapere prima della stipula

Approfondimenti21 febbraio 2026, 9.00

In Italia, l’auto continua a rappresentare uno dei

mezzi più utilizzati e apprezzati per gli spostamenti quotidiani. Che si tratti

di andare al lavoro, accompagnare i figli a scuola, gestire commissioni o

programmare un viaggio, la macchina resta spesso la scelta preferita per la

libertà di movimento che garantisce e per la possibilità di organizzare tempi e

percorsi in modo autonomo.

Questa praticità, però, si accompagna inevitabilmente a un

aspetto fondamentale: guidare significa assumersi una responsabilità,

verso sé stessi e verso gli altri utenti della strada. Anche con la massima

attenzione, infatti, possono verificarsi imprevisti, incidenti o situazioni che

comportano danni a persone o cose, con conseguenze anche rilevanti sul piano

economico e legale.

Per questo motivo, per chiunque possieda un’auto è

indispensabile stipulare una polizza assicurativa, non solo come

adempimento necessario, ma come strumento di tutela e protezione nella vita di

tutti i giorni. Proprio perché si tratta di una scelta importante, è essenziale

conoscere in modo chiaro e completo ogni aspetto dell’assicurazione auto

prima di procedere alla stipula: dalle coperture previste alle condizioni

contrattuali, fino agli elementi che incidono sul costo e sulle garanzie

realmente utili in base alle proprie esigenze.

RC Auto: obbligo, coperture e limiti

L’RC Auto (Responsabilità Civile Auto) è l’assicurazione obbligatoria

per i veicoli a motore. Il riferimento normativo è l’art. 193 del Codice

della Strada, che stabilisce il divieto di circolare senza copertura

assicurativa e prevede specifiche sanzioni per chi non è in regola.

Oltre a quanto previsto dal Codice della Strada, la

disciplina è stata aggiornata anche a livello europeo con la Direttiva UE

2021/2118, che ha ampliato l’ambito dell’obbligo: in determinate

condizioni, l’assicurazione può essere richiesta anche se il veicolo è fermo,

ad esempio quando si trova in un’area privata ma è comunque idoneo a circolare

e, di conseguenza, potrebbe causare danni.

Dal punto di vista delle tutele, l’RC Auto serve a garantire

il risarcimento dei danni provocati a terzi in caso di sinistro. In

concreto, la copertura interviene quando vengono causate conseguenze a persone

o a beni altrui, evitando che i costi ricadano interamente su

proprietario o conducente.

È utile chiarire, però, che l’RC Auto non copre qualsiasi

situazione in modo automatico: alcune circostanze possono rientrare tra limiti

ed esclusioni previsti dal contratto. Per questo, prima della stipula, è

sempre consigliabile leggere con attenzione le condizioni della polizza, così

da avere un quadro chiaro di ciò che è compreso e di ciò che, invece, resta

fuori dalla copertura.

Come si calcola il costo dell’assicurazione auto

Il costo dell’assicurazione auto, indicato anche come premio, non è

uguale per tutti: viene determinato in base a una serie di elementi che servono

alla compagnia per stimare il livello di rischio e definire l’importo finale

della polizza. Per questo motivo, a parità di veicolo, due persone possono

ricevere preventivi anche molto diversi.

Uno dei fattori più rilevanti riguarda le caratteristiche

del conducente. Età, esperienza di guida e storico assicurativo incidono

sulla valutazione complessiva, perché contribuiscono a delineare un profilo più

o meno esposto alla probabilità di sinistri. Anche la classe di merito,

collegata al sistema Bonus Malus, può influire in modo significativo sul

prezzo.

Un altro aspetto determinante è legato al veicolo:

modello, alimentazione, cilindrata e potenza possono incidere sul premio, così

come l’uso che se ne fa. Un’auto impiegata quotidianamente per lunghi tragitti,

ad esempio, viene generalmente associata a un’esposizione al rischio più alta

rispetto a un mezzo utilizzato solo occasionalmente.

Rientrano tra i parametri considerati anche la zona di

residenza e, in alcuni casi, l’area in cui il veicolo circola più spesso.

Si tratta di variabili che possono influenzare le statistiche legate alla

frequenza dei sinistri e, di conseguenza, il costo della copertura.

Infine, a incidere sull’importo è anche il livello di

protezione scelto. Una polizza essenziale, limitata alla sola RC Auto, può

avere un costo diverso rispetto a una soluzione più articolata che include

anche le garanzie accessorie, cioè coperture aggiuntive che ampliano la

tutela rispetto a quella obbligatoria. In altre parole, mentre la RC Auto

riguarda i danni causati a terzi, le garanzie accessorie permettono di

proteggersi anche da eventi e spese che possono coinvolgere direttamente il

veicolo o il conducente, in base alle esigenze di chi guida.

Per questo, quando si valuta un preventivo, è utile

considerare non solo la cifra finale, ma anche cosa include davvero la

copertura.

Classe di merito e Bonus Malus

La classe di merito è un indicatore che colloca l’assicurato all’interno

di un sistema di valutazione legato alla sinistrosità e, di conseguenza, incide

sul costo della polizza. In altre parole, contribuisce a determinare quanto si

paga per la RC Auto, perché riflette l’andamento assicurativo nel tempo.

Il meccanismo che regola questo aspetto è il Bonus Malus.

In modo semplice, funziona così: se durante l’anno assicurativo non si

verificano incidenti con responsabilità, la classe tende a migliorare; al

contrario, in caso di sinistro, può peggiorare e comportare un aumento del

premio al rinnovo. È un sistema pensato per premiare chi mantiene una guida

regolare e prudente, applicando condizioni diverse a chi presenta un profilo di

rischio più elevato.

Per verificare la propria situazione esiste l’attestato

di rischio, un documento che riassume lo storico assicurativo recente,

indicando la classe di merito e gli eventuali sinistri registrati. È

particolarmente utile anche quando si valuta un cambio di compagnia, perché

consente di mantenere la continuità della propria posizione assicurativa.

Un ulteriore tema collegato è quello della RC Familiare,

che consente di ottenere una classe di merito più favorevole utilizzando

quella di un familiare convivente, quindi appartenente allo stesso nucleo

familiare. In genere, per poterne beneficiare, è necessario che, oltre a una

reale convivenza anagrafica, il profilo assicurativo sia compatibile con le

condizioni previste, ad esempio l’assenza di sinistri con responsabilità

negli ultimi anni.

Massimali, franchigia e scoperto: cosa significano davvero

Quando si valuta un’assicurazione auto, non basta considerare solo il costo

della polizza: è fondamentale capire alcuni elementi che incidono in modo

diretto sulla protezione reale e sull’eventuale spesa da sostenere in caso di

sinistro. Tra questi, i più importanti sono massimali, franchigia

e scoperto, termini che spesso vengono confusi ma che hanno significati

diversi.

Il massimale è l’importo massimo che la compagnia si

impegna a risarcire in caso di incidente coperto dalla polizza. In pratica,

rappresenta il limite economico entro cui l’assicurazione interviene. Se il

danno supera quella soglia, la parte eccedente può restare a carico

dell’assicurato. Proprio per questo, il massimale è un parametro centrale nella

scelta della RC Auto, perché determina il livello di tutela nei confronti di

danni potenzialmente molto elevati, soprattutto quando sono coinvolte persone.

La franchigia è invece una quota fissa che, in

determinate circostanze, resta a carico dell’assicurato. Significa che, anche

se l’assicurazione interviene, una parte del costo viene comunque pagata

direttamente da chi ha stipulato la polizza. La franchigia può essere applicata

in modo diverso a seconda delle condizioni contrattuali, ma il concetto resta

lo stesso: è un importo prestabilito che non viene rimborsato.

Lo scoperto, infine, funziona in modo simile ma non è

un importo fisso: è una percentuale del danno che rimane a carico

dell’assicurato. In questo caso, più alto è il costo del danno, più alta sarà

anche la quota che non viene coperta dalla compagnia. Per questo, scoperto e

franchigia possono incidere in modo significativo sull’effettiva convenienza

della polizza, soprattutto quando si verifica un evento che comporta una spesa

rilevante.

Comprendere la differenza tra questi elementi è essenziale

per scegliere in modo consapevole: una polizza può sembrare vantaggiosa dal

punto di vista economico, ma risultare meno conveniente quando, in caso di

sinistro, prevede limiti o quote a carico dell’assicurato più elevate.

Assicurazione auto online: come funziona e perché può essere conveniente

Negli ultimi anni, le polizze auto online si sono affermate come una

soluzione sempre più diffusa, grazie a un processo di acquisto semplificato e

alla possibilità di gestire molti aspetti della copertura in modo digitale. Si

tratta, infatti, di assicurazioni che possono essere preventivate, sottoscritte

e amministrate direttamente online, in tempi più rapidi rispetto a quelli dei

canali tradizionali.

Affidandosi a una compagnia di riferimento del settore come

Verti, per esempio, è possibile ottenere un preventivo per l’assicurazione

auto in 15 secondi: è sufficiente inserire, nell’apposito form

online, il numero di targa del veicolo e la data di nascita del proprietario.

Uno dei vantaggi più apprezzati delle assicurazioni online è

anche quello della comodità di gestione, perché molte operazioni possono

essere svolte in modo smart, direttamente dalla propria area personale: dalla

consultazione dei documenti fino alla verifica delle scadenze o delle coperture

attive.

Con Verti, inoltre, in caso di sinistro è possibile aprire

la pratica direttamente online, caricando il modulo CAI, la documentazione

necessaria e le eventuali fotografie dalla propria area personale.

Garanzie accessorie: quali scegliere e perché

Accanto alla RC Auto, che copre i danni causati a terzi ed è obbligatoria,

molte polizze permettono di aggiungere le garanzie accessorie, cioè

coperture facoltative pensate per estendere la tutela in base alle proprie

esigenze e all’utilizzo dell’auto. Queste garanzie possono proteggere il

veicolo in caso di eventi imprevisti oppure offrire un supporto più ampio nella

gestione delle conseguenze pratiche e legali di un sinistro.

Tra le coperture più richieste rientra Furto e incendio,

che tutela dai danni subiti in caso di furto o incendio dell’auto, includendo

anche gli accessori e i danni derivanti dalla circolazione del veicolo in

conseguenza a furto o rapina. La garanzia Kasko, invece, copre i danni

subiti dall’auto assicurata in circolazione in caso di collisione accidentale,

urto, uscita di strada o ribaltamento. Accanto a questa, la copertura Cristalli

è pensata per coprire i costi sostenuti per la riparazione o sostituzione dei

cristalli dell’auto, in seguito a rotture accidentali.

Un’altra garanzia utile è quella per Eventi naturali,

che copre i danni causati al veicolo, inclusi gli optional di serie, in caso di

eventi naturali straordinari e imprevedibili. La copertura Atti vandalici,

invece, assicura in caso di danni causati da eventi come scioperi, atti di

terrorismo e atti volontari di danneggiamento del veicolo, ad esempio una riga

sulla carrozzeria.

Oltre a queste, alcune polizze prevedono anche la garanzia Collisione,

che copre i danni all’auto subiti durante la circolazione in seguito a

collisione accidentale con altri veicoli e relativi rimorchi identificati,

anche quando il veicolo è in sosta.

Accanto alle coperture legate al veicolo, esistono garanzie

pensate per la tutela di conducente e passeggeri. La Tutela legale (o

tutela giudiziaria) è attiva in caso di controversia giudiziale o

stragiudiziale, mentre l’Assistenza stradale offre supporto 24 ore su

24, 7 giorni su 7, con interventi illimitati durante l’anno sia in caso di

incidente sia in caso di guasto.

Infine, la garanzia Infortuni del conducente tutela

chi guida in caso di sinistro con colpa, situazione che altrimenti non sarebbe

coperta per quanto riguarda eventuali danni fisici. Alcune compagnie propongono

anche formule aggiuntive come Super protetto, che prevede che il primo

sinistro con responsabilità paritaria o principale del conducente non abbia

effetti sulla classe di merito e, inoltre, la rinuncia alla rivalsa in caso di

ebbrezza.

Tipologie di guida: quale conviene

Nella scelta dell’assicurazione auto, la tipologia di guida incide sia

sul costo sia sulle condizioni di copertura, perché definisce chi può condurre

il veicolo assicurato. Questa indicazione viene inserita in fase di stipula e

contribuisce alla valutazione del rischio da parte della compagnia.

La guida libera consente l’utilizzo dell’auto a

qualsiasi conducente in possesso dei requisiti di legge. È la formula più

flessibile, spesso adatta quando il veicolo viene utilizzato da più persone nel

corso dell’anno, anche al di fuori del nucleo familiare.

La guida esperta restringe la possibilità di guidare

a chi possiede determinati requisiti, normalmente legati soprattutto all’età e,

in alcuni casi, anche all’anzianità di patente. Le soglie non sono uniformi:

molte compagnie collocano il requisito anagrafico intorno ai 25–26 anni,

ma possono esistere variazioni in base al contratto. Questa formula viene

spesso scelta perché può incidere in modo favorevole sul premio, a fronte però

di un vincolo che deve essere rispettato con coerenza nella pratica quotidiana.

La guida esclusiva, infine, limita la conduzione del

veicolo a un solo soggetto indicato nel contratto. È una scelta indicata quando

l’auto viene utilizzata stabilmente da una sola persona e si vuole ridurre il

costo della polizza, accettando però una minore elasticità nell’uso del mezzo.

Un punto spesso trascurato riguarda le conseguenze in caso

di sinistro: se alla guida c’è una persona diversa da quella prevista dalla

formula scelta, la compagnia, pur essendo tenuta a risarcire il terzo

danneggiato, può esercitare il diritto di rivalsa nei confronti

dell’assicurato, chiedendo il rimborso totale o parziale di quanto liquidato.

Per questo, prima di optare per formule più restrittive, è utile verificare che

siano davvero compatibili con l’utilizzo reale dell’auto e con le persone che

potrebbero guidarla anche solo occasionalmente.

Durata, rinnovo e sospensione della polizza

L’assicurazione auto ha una durata stabilita dal contratto,

nella maggior parte dei casi annuale, e prevede una data di scadenza

entro cui la copertura resta valida. Tenere sotto controllo questo momento è

importante perché, una volta superata la scadenza, la polizza non continua

automaticamente a produrre effetti se non viene rinnovata.

Per quanto riguarda il rinnovo, oggi la RC Auto non

prevede il tacito rinnovo: significa che il contratto non si rinnova in

automatico e che l’assicurato deve procedere con il rinnovo secondo le modalità

previste dalla compagnia, ad esempio tramite pagamento del premio o conferma

della copertura.

Un aspetto utile da conoscere è che la normativa riconosce anche un periodo

di tolleranza di 15 giorni successivi alla scadenza, durante il quale la

copertura continua a essere operativa. Questa finestra può essere utile per

gestire eventuali ritardi tecnici o organizzativi, ma non va intesa come

un’estensione della durata contrattuale: una volta superati anche questi 15

giorni, la copertura non risulta più attiva.

Accanto al rinnovo, un tema che può risultare rilevante in

alcune situazioni è la sospensione della polizza. Quando l’auto non

viene utilizzata per un periodo prolungato, alcune compagnie consentono di

interrompere temporaneamente la copertura, “congelando” il contratto e

riattivandolo in un secondo momento. La disciplina è stata resa più chiara con

l’introduzione dell’art. 122-bis del Codice delle Assicurazioni Private,

operativo dal 23 dicembre 2023, che regola questa possibilità e prevede

una durata massima generalmente pari a 10 mesi per annualità,

estendibile fino a 11 mesi per i veicoli di interesse storico.

Durante la sospensione, la copertura non è attiva e, di

conseguenza, il veicolo non può circolare. Per questo motivo, prima di

richiederla è utile verificare sempre le condizioni previste dal contratto e le

modalità operative indicate dalla compagnia, così da gestire correttamente

tempi e riattivazione.

Le Più Lette

Ecco la nuova Audi RS 5 2026: le prime foto ufficiali, tutte le informazioni e i prezzi

19 febbraio 2026, 14.00

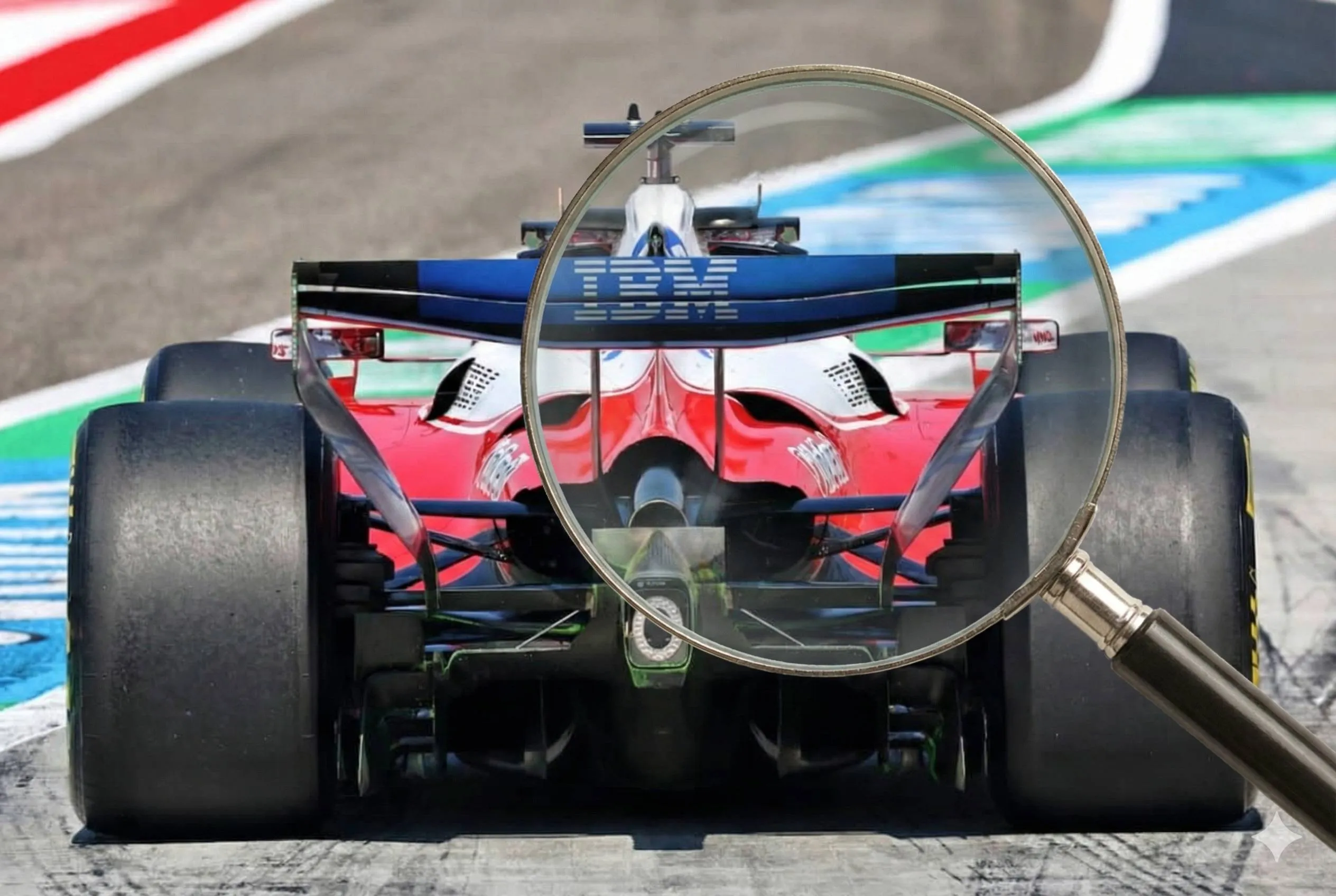

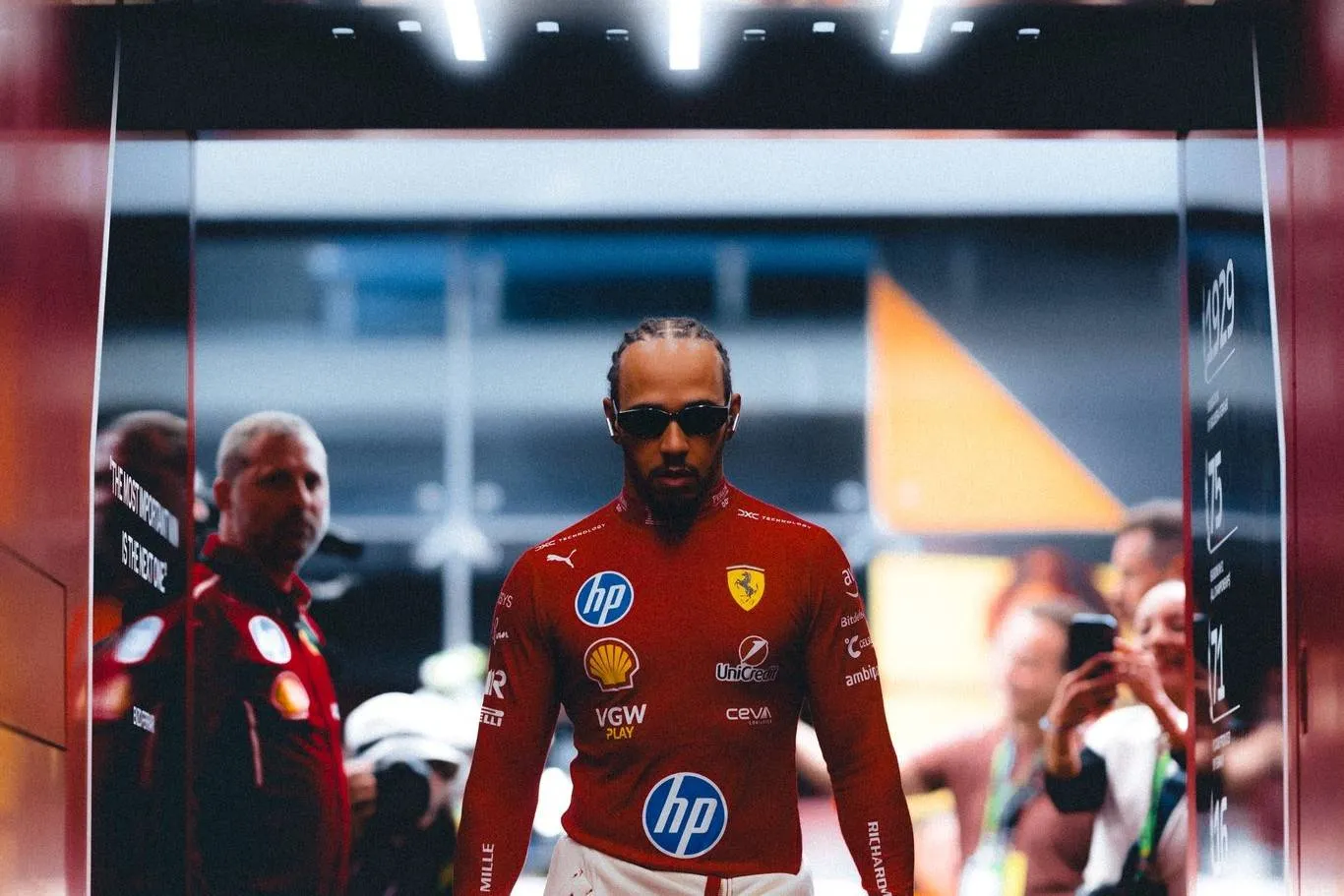

Formula 1, durante i test sulla Ferrari spunta una novità assoluta: ecco a cosa serve

19 febbraio 2026, 17.02

Loading